La vicenda del Credit Suisse segna il cambiamento di immagine della piazza finanziaria svizzera. Le banche discrete, che traevano profitto dalla fuga di capitali grazie al segreto bancario, si sono trasformate in banche d'investimento che non disdegnano il rischio.

Negli anni Ottanta si sarebbe potuto credere che la Svizzera appartenesse al Credito svizzero (CS, in tedesco Schweizerischen Kreditanstalt SKA), come si chiamava allora il Credit Suisse. Migliaia di bambini e bambine indossavano un berretto CS, rosso e blu cielo, con una croce stilizzata. Voci maligne attribuirono al Credito svizzero anche la responsabilità di un'epidemia nazionale di pidocchi dovuta allo scambio di copricapi tra allievi e allieve. Solo nel 1977 ne furono distribuiti 800'000 e il popolare omaggio fu prodotto fino al 1993. Quella che in Germania era la generazione Golf, in Svizzera era la generazione CS.

Nell'autunno del 2022, si scherzava dicendo che questi berretti di culto, di cui ancora oggi esiste un mercato online, fossero un investimento di gran lunga migliore di un'azione del Credit Suisse. Col senno di poi, non era una battuta. UBS ha appena raccolto i poveri resti del Credit Suisse.

Nostalgia degli anni della fondazione

La nostalgia probabilmente farà salire ancora il prezzo dei berretti Credito svizzero. Le origini del Credit Suisse risalgono infatti agli albori –– esagerati in modo quasi mitologico – dell'"impresa" chiamata Svizzera (per parafrasare Friedrich Dürrenmatt). Negli anni successivi alla sua fondazione del XIX secolo, la Confederazione si trasformò da un'economia povera a un’attrice economica di rilievo. Il CS fu fondato da un uomo forte, un impresario ancora ammirato da molte persone: Alfred Escher.

Sotto alla statua a lui dedicata di fronte alla stazione ferroviaria principale di Zurigo, draghi che sputano acqua ci ricordano ancora che Escher fece raddrizzare dei fiumi, mentre un'altra allegoria si riferisce all'origine della perforazione del massiccio del Gottardo. La Schweizerische Nordostbahn (Ferrovia svizzera del nord-est) di Escher, con centinaia di chilometri di binari, è la base della rete ferroviaria elvetica.

Il motore finanziario dietro a tutto ciò è il Credito svizzero, fondato da Escher con altri industriali nel 1856. Questa "macchina a vapore del credito" fornisce il capitale di cui Escher ha bisogno per espandere la sua rete ferroviaria. Una delle prime grandi banche svizzere, è in grado di concedere i grandi prestiti necessari per l'industrializzazione del Paese.

Nel 1870, il CS si espande e apre una filiale a New York e a Vienna. In Svizzera, si concentra su Zurigo: dal 1876, la sede principale si trova nella Paradeplatz della città, luogo simbolo del potere delle banche in Svizzera. Nel 1897, vi si stabilisce anche la Società di Banca Svizzera (SBS), che in seguito diventerà UBS. Inizia così una competizione conclusasi in questi giorni con l'acquisizione del Credit Suisse da parte di UBS.

Dopo la Prima Guerra mondiale, la fuga di capitali causa un'ascesa vertiginosa del settore bancario svizzero. Il CS attribuisce il suo successo negli affari all'estero prima del 1928 a "personale appositamente formato". Durante la Seconda Guerra mondiale, come altre banche svizzere, fa affari con i nazisti e accetta consapevolmente l'oro saccheggiato dal Terzo Reich (più tardi, negli anni '60, il bollettino economico CS sarebbe stato il primo a diffondere la bizzarra idea che il segreto bancario fosse stato istituito nel 1934 per proteggere i conti degli ebrei dai nazisti).

Pulizie d'immagine

Dopo la Seconda Guerra mondiale, l'ascesa continua ininterrottamente: nel 1945, il CS gestisce 3,9 miliardi di franchi svizzeri in titoli, nel 1970 i miliardi sono 47. Tratta in valuta estera e ha persino una propria raffineria d'oro in Ticino. Anche se il denaro arriva da ogni angolo del mondo grazie al segreto bancario, il CS tende a evitare avventure di espansione all'estero.

La banca resta in coda alla Società di banca svizzera e all'Unione di banche svizzere, che nel 1998 si sarebbero fuse in UBS. CS aveva una reputazione di banca seria, ma poco innovativa.

I famosi cappellini fanno parte di una campagna di pulizia d'immagine per conquistare i piccoli risparmiatori e il cuore della popolazione svizzera. La comunicazione si rivolge anche alle nuove generazioni; dal 1970 viene introdotto anche un conto di risparmio per le persone giovani.

Nel 1977, la banca è scossa dallo "scandalo di Chiasso". Per anni il CS, tramite la filiale della cittadina ticinese, aveva raccolto denaro non dichiarato dall'Italia attraverso veicoli finanziari mascherati nel Liechtenstein per un totale di oltre due miliardi di franchi svizzeri e lo aveva anche investito male. Il CS è accusato non solo di riciclaggio di denaro, ma anche di incompetenza.

Tuttavia, c'è una reazione: alcune teste rotolano nelle alte sfere del management. Soprattutto, però, il CS convince il pubblico della sua affidabilità con una campagna comunicativa persuasiva, facendo fluttuare il mercato dei capitali e diventando onnipresente come sponsor sportivo. "Il CS c'è per tutti" ("SKA für alle da") diventa il nuovo slogan.

L'ambivalenza di questo motto è dimostrata nel 2022 dalla pubblicazione dell'inchiesta denominata "Suisse Secrets", da cui è emerso quanto la banca fosse stata strettamente coinvolta nel business globale dell'occultamento di patrimoni. Pare che tra i clienti dell'istituto ci fossero anche esponenti della criminalità organizzata.

La gestione della crisi del 1977 è però interpretata, come scrisse all'epoca la Neue Zürcher Zeitung, «come un simbolo della forza dell'istituto». Una reputazione d'integrità e resistenza a ogni crisi accompagnerà il Credit Suisse fino alla sua fine.

L'ascesa

La crisi del 1977 porta anche a una dolorosa perdita di 1,4 miliardi di franchi che non può essere colmata con la distribuzione di articoli di merchandising e con piccoli depositi di risparmio. Nel 1978, il CS entra nel settore degli investimenti bancari e viene fondata la CS Holding come società consorella del CS per detenere partecipazioni in società industriali.

Nel 1988, l'holding rileva la First Boston, che si era fatta un nome come istituto finanziario grazie al suo carattere particolarmente audace durante il boom dell'investment banking degli anni Ottanta. L'acquisizione costa oltre 20 miliardi di franchi svizzeri: una somma mai spesa prima da un'impresa svizzera.

Nel 1997, CS Holding diventa Credit Suisse Group, battendo sul tempo i vicini di Paradeplatz, che si sarebbero fusi in UBS l'anno seguente. Entrambe le grandi banche stanno cercando di crescere.

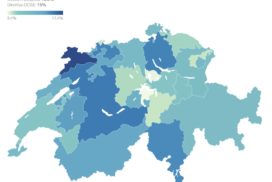

Negli anni Novanta il settore inizia a consolidarsi. Se nel 1990 ci sono ancora 495 banche in Svizzera, nel 2020 se ne contano solo 243. CS Holding Group si dedica intensamente allo "shopping", acquisendo Banca Leu, Volksbank e Neue Aargauer Bank.

Alla fine del 2000, il Credit Suisse conta circa 80'000 dipendenti in tutto il mondo, di cui 28'000 in Svizzera. Il prezzo delle azioni alla fine dell'anno è di circa 100 franchi, l'utile di 5,7 miliardi.

Resa dei conti in Paradeplatz

Nel corso della ristrutturazione degli anni Novanta, il nome "Credito svizzero" scompare. Con l'orientamento sempre più internazionale, inizia a insinuarsi un cambiamento culturale: l'immagine del banchiere tradizionale, che gestisce con discrezione ogni tipo di denaro proveniente da tutto il mondo, è gradualmente sostituita da quella di un altro tipo di banchiere, più propenso al rischio.

Ciò si riflette anche sui risultati. All'inizio degli anni Duemila si verifica una breve, ma intensa, recessione. Vengono cancellati 20'000 posti di lavoro e il prezzo delle azioni scende al di sotto dei 20 franchi. Ciononostante, i bonus dei manager continuano a crescere. Nel 2006, la banca paga a un ex dipendente un paracadute dorato da 120 milioni di dollari.

Durante la crisi finanziaria del 2008, il Credit Suisse riesce a resistere grazie agli investimenti dal Qatar. La banca rifiuta l'aiuto dello Stato mentre UBS deve essere salvata con una decisione del Governo. Si ha l'impressione che il duello con UBS abbia un chiaro vincitore, Credit Suisse.

Tuttavia, le nuvole nere sulla banca non si dissolvono gli anni seguenti. Il Credit Suisse imbocca una strada rischiosa e riduce la quota di capitale proprio. Allo stesso tempo è sotto i riflettori per le retribuzioni e i bonus dei manager terribilmente elevati. Nel 2014, dei banchieri del Credit Suisse sono processati negli Stati Uniti per evasione fiscale e la banca paga una multa salata.

Nel 2020, il Credit Suisse viene accusato di aver fatto pedinare uno dei suoi ex dirigenti per timore che passasse alla concorrente UBS – il consiglio di amministrazione è travolto dalle critiche. Nel 2021, i due fondi di investimento Greensill e Archegos colano a picco e aprono una voragine di miliardi nel bilancio del Credit Suisse.

Alla fine del 2022, la Saudi National Bank entra nel Credit Suisse come azionista di maggioranza. Questa volta, però, i soldi del Medio Oriente non servono a nulla. Guardando in futuro la Paradeplatz di Zurigo sarà facile accorgersene: ci sarà il nome di una sola banca.

In collaborazione con David Eugster, Swissinfo

Impresario, uomo forte, promotore della linea ferroviaria attraverso il Gottardo e fondatore di Credit Suisse: Alfred Escher.

Il Credit Suisse ha chiuso il 19 marzo il capitolo aperto da Alfred Escher

Una leggenda che resterà oltre la fine del Credit Suisse: il berretto rosso e blu

Il logo del credit Suisse dal 1997 al 2006.