Ancora in tema di residenza fiscale in Italia

Esimio Avvocato Wiget,

navigando in internet mi sono imbattuto nella sua lettera di risposta a un cittadino italiano residente in Svizzera in merito all’intricata questione della residenza nel caso di due domicili diversi per marito e moglie.

Si tratta ovviamente di un problema non indifferente di “tassazione”. Le tasse in Italia sono assai più elevate rispetto alla Svizzera, soprattutto quando lo stipendio è abbastanza elevato. Mi permetto allora di sottoporre al suo giudizio il mio caso che è comunque diverso.

Sono cittadino svizzero, abito in Svizzera da sempre e in Svizzera lavoro. La mia compagna, è italiana e risiede a Roma. Vorremo sposarci, senza però cambiare le rispettive residenze. Insomma io non ho intenzione, per ora di stabilirmi in Italia né lei di venire in Svizzera. I motivi sono molteplici, innanzitutto il lavoro, che la vede spesso lasciare Roma per parecchi mesi. Vorremmo sposarci per “regolarizzare” la nostra unione. Tuttavia il mio fiscalista mi ha detto che in caso di matrimonio, lo Stato italiano potrebbe imporre la tassazione in Italia, se la mia futura moglie non venisse in Svizzera ad abitare, in quanto il “centro principale degli affetti” sarebbe Roma e non più Lugano, dove abito stabilmente. In tal caso, visto il mio ottimo stipendio, rischierei di essere tassato come minimo il doppio se non il triplo rispetto alla Svizzera.

Vorrei sapere se ciò corrisponde al vero. In tal caso non sarebbe saggio sposarci, nonostante tutto l’amore che ci lega. Ecco, questa per sommi capi è la situazione. La ringrazio sin d’ora per la cortese attenzione e spero trovi il tempo di rispondere.

Cordiali saluti

(P.A. – Lugano)

Gentile Lettore,

torniamo ad occuparci, grazie alla Sua lunga missiva, di una questione molto importante che non smette di preoccupare anche altri nostri compatrioti.

Ho voluto pubblicare la lettera in forma quasi integrale, (salvo qualche piccolo taglio per cui confido che mi vorrà scusare), perché descrive bene il conflitto interiore e le difficoltà che Lei e molte altre persone si trovano ad affrontare nella programmazione del proprio futuro, nell’ambito della quale la pianificazione fiscale oramai riveste un ruolo spesso preponderante nel condizionare le scelte.

Per questo motivo una chiarezza ed una certezza della regolamentazione in ogni Paese è essenziale nel processo decisionale, come la Sua lettera evidenzia.

Purtroppo in Italia la situazione non offre tante garanzie in tal senso, e molteplici sono gli esempi che potremmo fare. Ne citerò solo due.

Il regime degli HNWI

Il primo è anche il più recente, e riguarda il regime fiscale per le persone fisiche abbienti (HNWI – High Net Worth Individuals) che prendono residenza in Italia. Senza entrare troppo nel dettaglio, la disciplina (Legge di Bilancio 2017) ideata per attrarre più soggetti, prevedeva in Italia una flat tax di €100.000 (imposta sostitutiva) sui redditi esteri, con esclusione quindi della tassazione di eventuali ulteriori redditi in altri Paesi, quale eccezione quindi al generale principio per i residenti in Italia di tassazione dei redditi mondiali (worldwide taxation principle) ed altri vantaggi ancora per familiari e esenzione da imposte di successione e donazioni sui beni qui situati.

Ebbene, con un nuovo intervento legislativo (D.L. n. 113 del 9.8.2014, c.d. “Decreto Omnibus”), in curiosa concomitanza, peraltro, con l’abolizione del Regno Unito del regime dei c.d. “res non-dom” (resident but not domiciled), la soglia di tassazione è stata elevata a €200.000 che resta vantaggiosa e concorrenziale ma che nei ricchi potenziali residenti ha sollevato il seguente legittimo dubbio: non è che tra un anno magari la soglia aumenterà ancora, per esempio a €500.000? Una scarsa stabilità non è d’aiuto.

Ecco che allora molti hanno preso in considerazione il trasferimento in Svizzera non più ritenuto Paese black-list con effetto dall’1.1.2024 ove il regime impositivo per i c.d. “globalisti” resta interessante, oppure addirittura a Monte-Carlo noto come paradiso fiscale per l’assenza di tassazione.

La residenza fiscale delle persone fisiche

Il secondo esempio, invece, è quello che più attiene al Suo quesito e riguarda la altrettanto nuova disciplina della residenza fiscale, anche se meno recente, introdotta dal D.Lgs. n. 209/2023 che ha modificato l’art. 2 del TUIR (Testo Unico Imposte sui Redditi).

In sostanza si è sostituito il concetto di domicilio c.d. “civilistico”, inteso come luogo in cui il soggetto ha stabilito la sede principale dei suoi affari ed interessi (e dunque con un forte connotato volontaristico), con una nuova definizione di domicilio c.d. “fiscale”, intendendosi per tale “il luogo in cui si sviluppano, in via principale, le relazioni personali o familiari della persona”, Inoltre, oggi la residenza fiscale si radica in Italia anche solo per la “presenza” per la maggior parte del periodo d’imposta, considerando anche le “frazioni di giorno”.

Già in passato il concetto di domicilio civilistico come centro di affari ed interessi aveva manifestato preoccupanti oscillazioni della giurisprudenza, che a seconda dei casi aveva dato prevalenza volta all’aspetto lavorativo ed economico, volta a quello personale ed affettivo, creando quindi molta incertezza. Ne abbiamo scritto spesso su queste pagine.

Conclusioni

Ora, temo che la riforma, ispirata dalla prassi internazionale e dalle convenzioni in materia, non risolva tutti i problemi ed i dubbi generatisi in passato, se non a favore del fisco italiano o con il rischio di un contenzioso notevole.

Intanto, la suddetta definizione di domicilio intesa fiscalmente è diversa da quella di “abitazione permanente” delle convenzioni internazionali, il che non agevolerà le interpretazioni in casi dubbi.

In secondo luogo, il riferimento allo sviluppo in via principale delle relazioni personali e familiari della persona, risulta troppo vaga ed incerta, salvo che ci si orienti per un’interpretazione estensiva a favore del fisco che ricomprenda ogni situazione come quelle di chi lavori stabilmente all’estero ma mantenga la propria famiglia o anche solo una parte di essa in Italia, oppure chi viva abitualmente all’estero con la famiglia ma trascorra molto tempo per varie ragioni in Italia.

Bene ha fatto il Suo fiscalista a metterla in guardia. Purtroppo anche io con rammarico non posso che consigliarle estrema prudenza.

Come dice Lei, non sarebbe saggio sposarsi, anche se, comunque occorre al contempo fare attenzione a non superare mai la soglia dei 183 giorni o frazione di giorni – 184 giorni negli anni bisestili – di presenza in Italia, quando viene a far visita alla Sua compagna.

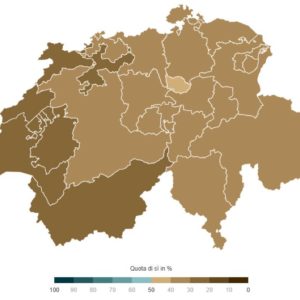

Salvo che decidiate di sposarvi stabilendo il domicilio coniugale a Lugano. In tal caso sarebbe la Sua compagna a dover rispettare il limite dei 183 giorni ma con i vantaggi fiscali di una residenza in Svizzera e potendosi avvalere della Convenzione contro le doppie imposizioni tra Italia e Svizzera del 1976.

Un grosso in bocca al lupo e i miei migliori saluti a Lei ed a tutti i nostri Lettori.

Avv. Markus Wiget

La Gazzetta ha bisogno di te.

Cara lettrice, caro lettore online,

la Gazzetta Svizzera vive anche nella versione online soprattutto grazie ai contributi di lettrici e lettori. Grazie quindi per il tuo contributo, te ne siamo molto grati. Clicca sul bottone "donazione" per effettuare un pagamento con carta di credito o paypal. Nel caso di un bonifico clicca qui per i dettagli.